El flujo de efectivo y el flujo de caja son dos indicadores financieros y contables fundamentales que persiguen fines similares y que señalan, principalmente, el estado de la liquidez en una empresa.

No obstante, estos dos balances no son exactamente iguales, aunque guardan muchos aspectos en común. A continuación, te explicaremos de forma detallada qué es el flujo de caja y qué es el flujo de efectivo para luego explicar las diferencias puntuales entre ambos.

¡Sigue leyendo!

¿Qué es el flujo de caja?

El flujo de caja consiste en las variaciones de entradas y salidas de caja o efectivo en un periodo de tiempo determinado.

Desde el punto de vista contable y financiero, este sirve para reflejar la acumulación de activos líquidos en un plazo que puede ser mensual, trimestral, semestral o anual.

Lógicamente, este es un importante indicador de la liquidez de una empresa en un contexto específico, como un año contable, un determinado periodo o, incluso, un proyecto concreto.

Sobre el período de tiempo que puede abarcar un flujo de caja, por lo general es anual, aunque se pueden encontrar mensuales, semanales y hasta diarios. Todo dependerá del tamaño de la empresa y sus requerimientos.

Además de este punto esencial, medir y calcular el flujo de caja de forma periódica se traduce en beneficios como:

Conocimiento de los niveles de rentabilidad

Este análisis permite descubrir y conocer el nivel de rentabilidad obtenido durante el periodo en cuestión para así evaluar viabilidad de movimientos, inversiones, decisiones y flujos comerciales.

Para una compañía la rentabilidad es determinante y clave en cuanto a los retornos que obtiene de sus inversiones; sus indicadores dependerán de la estrategia de la organización y los puntos de vista que tengan ante su situación financiera.

Detección de pérdidas

En caso de que el balance haya sido negativo, el flujo de caja te mostrará con precisión la cantidad de pérdidas en el plazo determinado. De esta forma, gestionarás tu negocio con base en el conocimiento y en el futuro podrás prevenir y evitar factores que atenten contra la rentabilidad.

Las pérdidas en una empresa pueden ser normales hasta cierto punto. Existen pérdidas que se prevén o calculan y otras que son originadas por eventos irregulares o inesperados que podrían generar una caída. Detectarlas a tiempo, evita se registren a futuro.

Medición de resultados

El flujo de caja es un indicador detallado o profundo de los resultados de tu negocio en un determinado contexto, como en un periodo específico del año o después de cierto proyecto.

En sí, este análisis financiero parte de un saldo inicial que posteriormente refleja el balance de la liquidez, razón por la cual sirve como una "fotografía" que muestra un antes y un después de las finanzas.

Hoy, es posible automatizar el flujo de caja por medio de herramientas como los sistemas de contabilidad y los software de facturación electrónica, facilitando que tengas un mayor control sobre tu negocio y las finanzas.

El flujo de caja nos permite responder a preguntas como: que cantidad de mercancía se puede comprar, si se debe cobrar al contado o dar créditos, si se pueden pagar las deudas o hay que pedir refinanciamiento, si se puede invertir o no, o si se puede comprar al contado o es necesario pedir un crédito.

También, determinar si es necesario bajar los gastos cuando hay un déficit de efectivo y verificar si es necesario aumentar el efectivo disponible.

¿Qué es el flujo de efectivo?

El flujo de efectivo es el flujo de dinero que refleja las salidas e ingresos de efectivo en todo momento: esto lo convierte en un indicador en tiempo real de la realidad financiera del negocio.

En otras palabras, se trata de un estado financiero principal que señala los balances actuales, partiendo de los cálculos y análisis de los movimientos e información histórica y acumulada.

Cuando nos referimos a qué es el flujo de efectivo es preciso tomar en cuenta de dónde viene y a dónde va ese dinero.

Para que sirva como una medición de liquidez es importante que quede claro si se trata de una operación cotidiana de la empresa o si por el contrario pertenece a créditos, si será invertido o servirá para – por ejemplo - pagarle al personal.

El dinero en efectivo que se moviliza en una empresa tiene que estar detallado, cada instrumento financiero debe registrarse en importe neto porque solo así existe un control real de los números positivos y negativos que arroja la empresa.

Entre las ventajas que aporta el flujo de efectivo encontramos:

Identifica si es necesario reducir gastos

Al reflejar el balance general de liquidez, el flujo de efectivo permite analizar los egresos e identificar la necesidad de reducir gastos y otras salidas de dinero.

Cuando el flujo de efectivo arroja números negativos, indudablemente lo primero que se debe hacer es reducir los egresos. Puedes empezar por registrar cada uno de los gastos mensuales y poner en práctica algunos cambios sencillos que hacen la diferencia como:

- Controlar el consumo de energía. Crea una campaña dentro de la empresa que fomente el ahorro energético.

- Considerar todo lo que se pueda reutilizar. No subestimes el poder del reciclaje y sus bondades.

- Renegociar con los proveedores. La peor diligencia es la que no se hace, y la comunicación siempre te dará puntos positivos.

- ·Elaborar y seguir fielmente un presupuesto de efectivo o flujo de caja. En detalle y considerando todas las variables.

Luego de tomar estas medidas por un lapso de tiempo, vuelve a evaluar tu flujo de efectivo para determinar si debes o no cambiar de estrategia.

Señala la cantidad de mercancía que se puede comprar

También, el presupuesto de efectivo o flujo de caja es un reflejo fiel del capital de trabajo, por lo cual —entre otras cosas— ayuda a determinar la cantidad de mercancía a comprar para mantener la dinámica comercial sin comprometer la liquidez.

Además te permite conocer si lo que tienes en stock en un determinado momento atenderá las necesidades de tus clientes o si por el contrario es tiempo de hacer crecer tu inventario.

Por ejemplo, si tienes una empresa que vende productos de limpieza y tu flujo de efectivo indica que cada mes se mantiene el mismo número de clientes, no hay necesidad de hacer compras que aumenten el inventario. Pero, si la entrada y salida de dinero sostienen que llegan nuevos interesados en los productos y hay liquidez entonces es sostenible invertir para atender la demanda.

Refleja la capacidad de endeudamiento

Por otro lado, el estado del flujo de dinero te permitirá saber cuál es la capacidad de endeudamiento real de tu negocio para evaluar diferentes oportunidades de crédito y financiamientos.

Los números de los ingresos y egresos te ayudarán a determinar si una solicitud de crédito pone o no en peligro la integridad financiera de empresa. Tienes que calcular los gastos fijos y gastos variables. Además hay una serie de aspectos a tomar en cuenta, como, por ejemplo:

- ¿Cuál será el porcentaje de la deuda? Y ¿Puede el flujo de dinero cubrir esa tasa?.

- Además del crédito, ¿puede el flujo de efectivo cumplir con otras necesidades básicas que permitan a la empresa continuar con las actividades económicas?.

Determina las condiciones y formas de cobro ideales

Además de señalar un balance entre egresos e ingresos, al visualizar la información detallada del flujo de efectivo sabrás la frecuencia con la que entra y sale dinero de tu organización.

De esa forma, entre otras cosas, podrás identificar si necesitas agilizar los plazos de recepción de dinero y, en consecuencia, adoptar estrategias y cambios en tus labores y condiciones de cobro.

Aquí vale la pena que te preguntes lo siguiente: ¿están pagando mis clientes a tiempo? El flujo del dinero será un indicador de si las ganancias están entrando a la caja en el momento adecuado o si por el contrario cuando tus compradores pagan ya has acumulado deudas.

Al igual que el flujo de caja, este indicador puede calcularse y actualizarse por medio de herramientas que centralicen los documentos tributarios y la información financiera, convirtiéndose en una base de datos detallada y de gran provecho.

¿En qué se diferencian el flujo de efectivo y el flujo de caja?

La diferencia entre ambos indicadores queda muy clara: el flujo de caja refleja los movimientos financieros y el balance entre ingresos y egresos tras el análisis de un periodo determinado, mientras que el flujo de efectivo muestra la disponibilidad de dinero en líneas generales, mostrando el capital de trabajo concreto y actualizado de la empresa.

Por otra parte, el flujo de efectivo se basa en toda la información financiera —incluso en la histórica— y el de caja evalúa de manera concreta un plazo de interés para esclarecer los resultados obtenidos durante el mismo.

Además, el flujo de caja se puede hacer de manera proyectada con base en tendencias y resultados anteriores para prever la dinámica de ingresos en el futuro.

Flujo de caja libre: la prioridad en tus balances

Ahora que conoces estos importantes balances financieros, seguramente te preguntas cómo identificar cuándo son saludables.

Si bien es una respuesta con diferentes aristas, que depende de las expectativas y particularidades de la empresa, lógicamente un balance positivo es aquel en el que existen ingresos tangibles y excedentes, es decir, cuando una organización supera su punto de equilibrio.

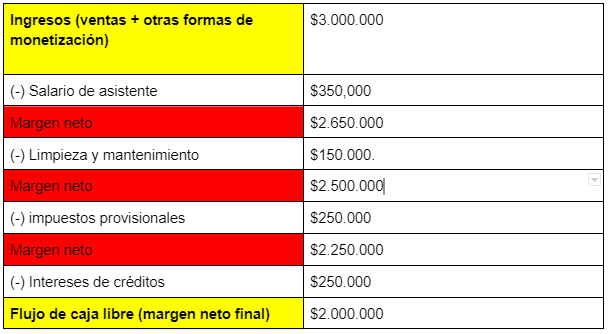

En este sentido, cabe destacar una métrica clave como lo es el flujo de caja libre, que podemos definir como la cantidad de efectivo que excede el capital de trabajo necesario y los gastos a cubrir.

Por ejemplo, si en caja hay una totalidad de $3.000.000 y se necesitan de $2.000.000 para cubrir los gastos y costos durante un determinado periodo, el flujo de caja libre es de $1.000.000.

Tomando en cuenta este caso, queda claro que el flujo de caja libre es un sinónimo del beneficio neto.

Para desglosar el ejemplo anterior, podríamos añadirle variables tanto a los ingresos como a la estructura de costos, y el cálculo quedaría de la siguiente manera:

Como ves en este cálculo de flujo de caja libre, puedes empezar por determinar tu total de beneficios para luego restar uno o uno los movimientos negativos de caja.

¡Muy bien! Ya conoces en qué consisten estos importantes indicadores, cuáles son los beneficios de analizarlos y por qué no son exactamente lo mismo, aunque sean similares e igual de indispensables.

Es importante que midas ambos factores para que conozcas la realidad financiera de tu empresa y, también, puedas reflejar con precisión tus niveles de renta a la hora de hacer declaraciones de impuestos para evitar riesgos fiscales.

Como parte de esa realidad financiera, es necesario entender que en una empresa las entradas y salidas de dinero no se dan de manera simultanea, es decir, que el flujo de caja no es sincronizado.

Es posible predecir pagos tributarios, seguro, servicios públicos como agua, energía, telefonía y otros determinados, pero las entradas de dinero a la caja de la empresa son difícil preverlas. Y es que en cualquier momento puedes hacer una gran venta o cerrar un negocio soñado.

Sin embargo, es posible mitigar la variabilidad. Por eso insistimos en que los pagos de los clientes deben tener fechas determinadas, incluso se pueden emitir facturas con el compromiso a 30, 60 o 90 días inclusive.

Y es que el capital de trabajo está vinculado a la liquidez de la organización, y a toda costa hay que evitar desequilibrios que pongan en riesgo la capacidad de crédito y vida de la empresa.

No olvides que con la ayuda de soluciones tecnológicas, como los sistemas de facturación electrónica, calcular y vigilar estos indicadores es mucho más sencillo y ágil, pues la recolección de información y documentación es centralizada y automatizada.

Y en el caso de la facturación electrónica, permite realizar transacciones comerciales de forma práctica, sencilla y fácil. Además disminuye los gastos y aumenta la eficiencia dentro de la empresa. En pocas palabras, con este sistema puedes acceder a la información de forma segura y tomar mejores decisiones.

Por último, ¿necesitas impulsar la liquidez de tu empresa y no sabes por dónde empezar? ¡Aquí te dejamos "La guía que buscabas para mejorar el flujo de caja de tu negocio"! ¡Descárgala y aprovecha toda la información que tiene para ti!