La estructura del flujo de caja puede variar de acuerdo a las características de la empresa, el volumen de operaciones o el tipo de mercado en que esta se desenvuelve.

Eso sí, existen diferentes criterios y parámetros claves que debe seguir todo negocio para desarrollar este indicador del flujo de efectivo, ya que es un síntoma inequívoco de la salud financiera de la empresa o de los potenciales problemas.

En virtud de ello, a continuación abordaremos los diferentes pasos claves para estructurarlo de manera precisa, amplia y eficaz.

¡Presta atención hasta el final!

¿Cómo establecer la estructura del flujo de caja?

Para confeccionar la estructura del flujo de caja de tu empresa sin dejar fuera ninguna arista, te recomendamos que sigas estas etapas:

1. Define un periodo a analizar

Este punto determinará la estructura y la información financiera que deberás recolectar y analizar.

Por ejemplo, puedes hacer un análisis de flujo de caja trimestral, cuatrimestral o semestral de acuerdo a tus intereses y necesidades.

2. Establece un saldo inicial

Para que el balance final sea cualitativo y te muestre el estado real de las finanzas de tu empresa, necesitas equipararlo con el saldo inicial, es decir, el estado de liquidez anterior al periodo a analizar.

Por ello, es importante que la información contable de tus libros y estados esté actualizada: no descartes hacer una pequeña auditoría y revisión para garantizar que todos los valores sean correctos.

3. Identifica todos los ingresos

El renglón de “ingresos” de la estructura de flujo de caja puede incluir elementos como:

- Cuentas por cobrar: Son las facturas pendientes que representan un activo de tu organización.

- Ventas al contado: En caso de que generes transacciones comerciales que deban liquidarse de inmediato al momento de entregar el bien o producto.

- Préstamos: Estos son incluidos dentro de los ingresos y las cuotas de pago de los mismos pueden valorarse entre los egresos.

- Crédito fiscal: Como el derivado del Impuesto al Valor Agregado (IVA), por ejemplo.

4. Identifica todos los egresos

Entre los principales egresos de las organizaciones —que tienden a formar parte de la estructura del flujo de caja— encontramos:

- Cuentas por pagar.

- Gastos administrativos.

- Gastos de ventas.

- Pago de impuestos.

Es importante que, además de incluir los elementos esenciales de tu estructura de costos, tomes en cuenta todos estos gastos extraordinarios o eventuales en los cuales incurriste durante el periodo a analizar.

Incluso, algunas empresas registran como egresos las pérdidas derivadas de duplicidades, accidentes y daño de productos del inventario, entre otros.

5. Llena cada columna con los valores correspondientes

Una vez que hayas identificado todas las variables que compondrán los distintos renglones de la estructura de flujo de caja, realiza los cálculos necesarios para totalizar y esclarecer cada indicador.

Generalmente, en los flujos de caja se establecen columnas para señalar los valores de forma segmentada según mes, por ejemplo, ingresos y egresos —específicos y separados— de enero, febrero y marzo, si se trata de un análisis del primer trimestre del año en curso.

Cuando estén totalizados los ingresos y egresos, el balance entre los mismos será el saldo del periodo, es decir, la liquidez de la empresa tras el mismo: este saldo puedes contrastarlo con el inicial para que conozcas con mayor precisión la disponibilidad de efectivo y, en general, el rendimiento financiero.

Así como puedes estructurar el flujo de caja para analizar un periodo pasado, tienes la posibilidad de proyectarlo con la finalidad de conocer potenciales beneficios en el futuro cercano y los niveles de rentabilidad.

Para hacerlo, debes guiarte partiendo de los indicadores y valores de tus flujos de caja anteriores. Al mismo tiempo, necesitas contemplar y evaluar la dinámica comercial de tu negocio en el periodo futuro, analizando el potencial de crecimiento, las características del mercado y otras variables que inciden en las ventas, los ingresos y la estructura de costos.

Ejemplo de estructura de flujo de caja

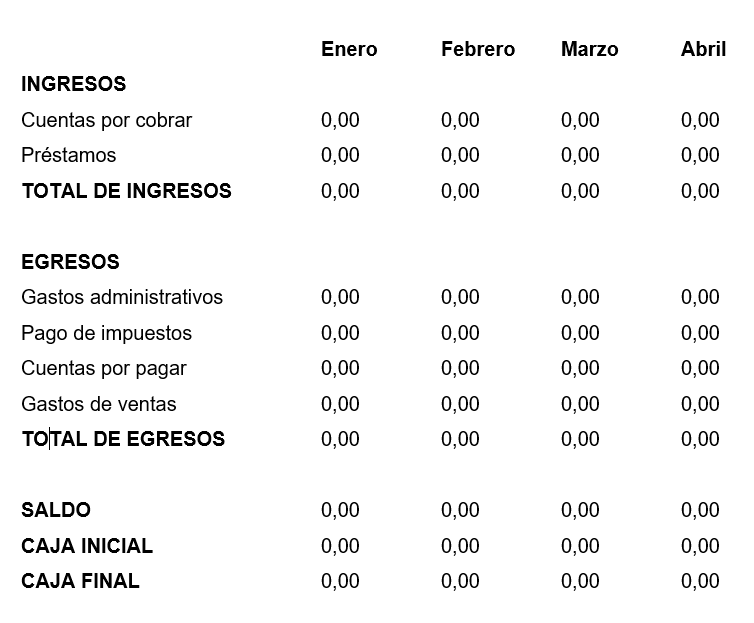

Para ilustrar mejor la estructuración del flujo de caja, ¡veamos un ejemplo práctico!

Para desarrollarlo, establezcamos los siguientes criterios:

- Periodo a analizar: Mes de enero hasta mes de abril.

- Ingresos: Cuentas por cobrar y préstamos.

- Egresos: Gastos administrativos, pago de impuestos, cuentas por pagar y gastos de ventas.

Tomando en cuenta que la empresa posee esas variables, el flujo de caja se estructuraría de la siguiente forma:

El renglón de "SALDO" señalará el balance entre ingresos y egresos del periodo analizado; el de "CAJA INICIAL" hace referencia al saldo de apertura del flujo de caja y el de "CAJA FINAL" es el balance entre el saldo del periodo y el inicial, reflejando el estado de liquidez general de la empresa.

Este modelo de flujo de caja es uno de los más básicos y sencillos, pues gran parte de las empresas cuentan con variables como las incluidas. De todas maneras, te recomendamos usarlo solo como referencia y lo adecues según las particularidades de tus operaciones y tus necesidades de análisis.

¡Bien! Ya conoces cómo es la estructura del flujo de caja y de qué forma desarrollarla siguiendo pasos prácticos y concretos.

Afortunadamente, hoy es posible seguir en tiempo real el estado del flujo de efectivo por medio de herramientas como los sistemas de contabilidad, los cuales automatizan y centralizan los datos financieros derivados de las transacciones.

Ahora bien, para que este tipo de soluciones te muestren información actualizada deben integrarse con software de facturación electrónica, ya que así los movimientos se registran desde que son generados y puedes hacer seguimiento de sus distintas etapas.

Finalmente, te invitamos a descargar gratuitamente "La guía que buscabas para mejorar el flujo de caja de tu negocio", la cual te servirá para una mejor gestión de este. ¡Aprovéchala!

¿Quieres unirte a la comunidad de empresas que ya confían en Nubox?

¡Descubre cómo nuestros softwares pueden transformar tu negocio y llevarlo al siguiente nivel! Nuestros sistemas 100% online son lo que necesitas para crecer en Facturación, Pago de Remuneraciones, Contabilidad y más. Encuentra el plan ideal para ti con nuestro recomendador de planes y comienza tu camino al éxito.