Las Declaraciones Juradas 1822 y 1834, así como las otras 63 contempladas, marcan el inicio de la Operación Renta.

Como contribuyente de primera categoría es importante que conozcas cuáles declaraciones debes presentar, para que recolectes y ordenes la información contable y tributaria de interés con la ayuda de tu equipo de trabajo.

Solo así podrás continuar con una estable gestión fiscal y mantenerte al día para evitar sanciones y multas del Servicio de Impuestos Internos (SII) y las autoridades en general.

En este artículo, te hablaremos de dos Declaraciones Juradas, las que hacen referencia al Formulario N°1822 y N°1834.

Recuerda que los contribuyentes no tienen la obligación de presentar todas las declaraciones juradas. Sin embargo, debes estar muy atento a las que el Servicio de Impuestos Internos asoció a tus movimientos contables declarados.

Ahora bien, si debes presentar estas dos o una de las dos, ¡continúa leyendo! Acá te dejaremos información relevante.

Declaración Jurada 1822

La Declaración Jurada 1822 es transversal porque aplica a todo tipo de contribuyentes. El Servicio de Impuestos Internos la clasifica como “Otras DDJJ para el proceso de Operación Renta”.

Este Formulario N°1822 se reconoce como “Declaración Jurada anual sobre enajenación de derechos sociales o acciones de pago financiados con reinversión y devoluciones de capital imputadas al fondo de utilidades reinvertidas”.

¿A qué régimen tributario pertenece la Declaración Jurada 1822?

La Declaración Jurada 1822 es transversal porque aplica a todo tipo de contribuyentes, independientemente del régimen tributario al que pertenecen: Renta Presunta, Semi integrado o cualquier otro.

Si quieres conocer más de esta clasificación, te invitamos a leer nuestra Guía sobre los regímenes tributarios en Chile.

¿Quiénes deben presentar la Declaración Jurada 1822?

La Declaración Jurada 1822 debe ser presentada por Empresas Individuales de Responsabilidad Limitada, Sociedades por Acciones, Sociedades en Comandita por Acciones, Sociedades de Personas y Sociedades Anónimas Abiertas o Cerradas.

Para que este tipo de contribuyentes estén obligados a presentarla, deben haber recibido inversiones de aquellas personas a las que se refiere el Nº2, de la Letra A, del Artículo 14 de la Ley sobre Impuesto a la Renta (LIR), que se encuentren vigentes desde el 01 de enero del 2015 al 31 de diciembre del 2016, como también aquellas que se encuentran establecidas en la letra c del Numeral 1 de la letra A, correspondiente al Artículo N°14 de la misma Ley, que se encuentren vigentes al 31 de diciembre del 2014.

Se deben considerar además aquellos inversionistas que hayan enajenado las acciones de pago o los derechos sociales cuando corresponda y que los hayan adquirido en su oportunidad con las utilidades reinvertidas.

A su vez, también se debe considerar para aquellos casos en que se producen devoluciones del capital social que se encuentren imputadas en el FUR (Fondo de Utilidades de Reinversión).

La presentación de esta declaración jurada dependerá de los movimientos contables que haya tenido la empresa y las particularidades respectivas. Por lo que, si cuentas con una característica como “contribuyente de renta presunta”, no necesariamente estás en la obligación de presentarla.

Es por esto que debes llevar una contabilidad ordenada para identificar cuáles son las declaraciones que la empresa debe presentar.

¿Qué información debe contener la Declaración Jurada 1822?

La Declaración Jurada N°1822 se compone de tres secciones, donde su formulario debe ser completado de acuerdo a su instructivo correspondiente.

Además, debes considerar en esta declaración Jurada, la presentación de dos certificados:

- N°15, según su tipo de formulario e instrucciones. Recuerda que este debe ser presentado dentro de los 20 días siguientes, luego de generado el retiro a reinversión.

- N°18, según su tipo de formulario e instrucciones. Este debe presentarse hasta el 21 de marzo.

En términos generales, recuerda que este formulario se divide en 4 secciones:

- Sección A: identificación del declarante.

- Sección B: datos a informar por el inversionista. Enajenación de derechos sociales o acciones de pago y devoluciones de capital social imputadas al Fondo de Utilidades Reinvertidas.

- Cuadro resumen al final de la declaración: según antecedentes de la Sección B.

- Recuadro que hace relación a que la declaración está bajo juramento: en otras palabras, que los datos contenidos en documento son fieles a la verdad, por lo que el contribuyente asume la responsabilidad correspondiente.

¿En qué fecha debe presentarse la Declaración Jurada 1822?

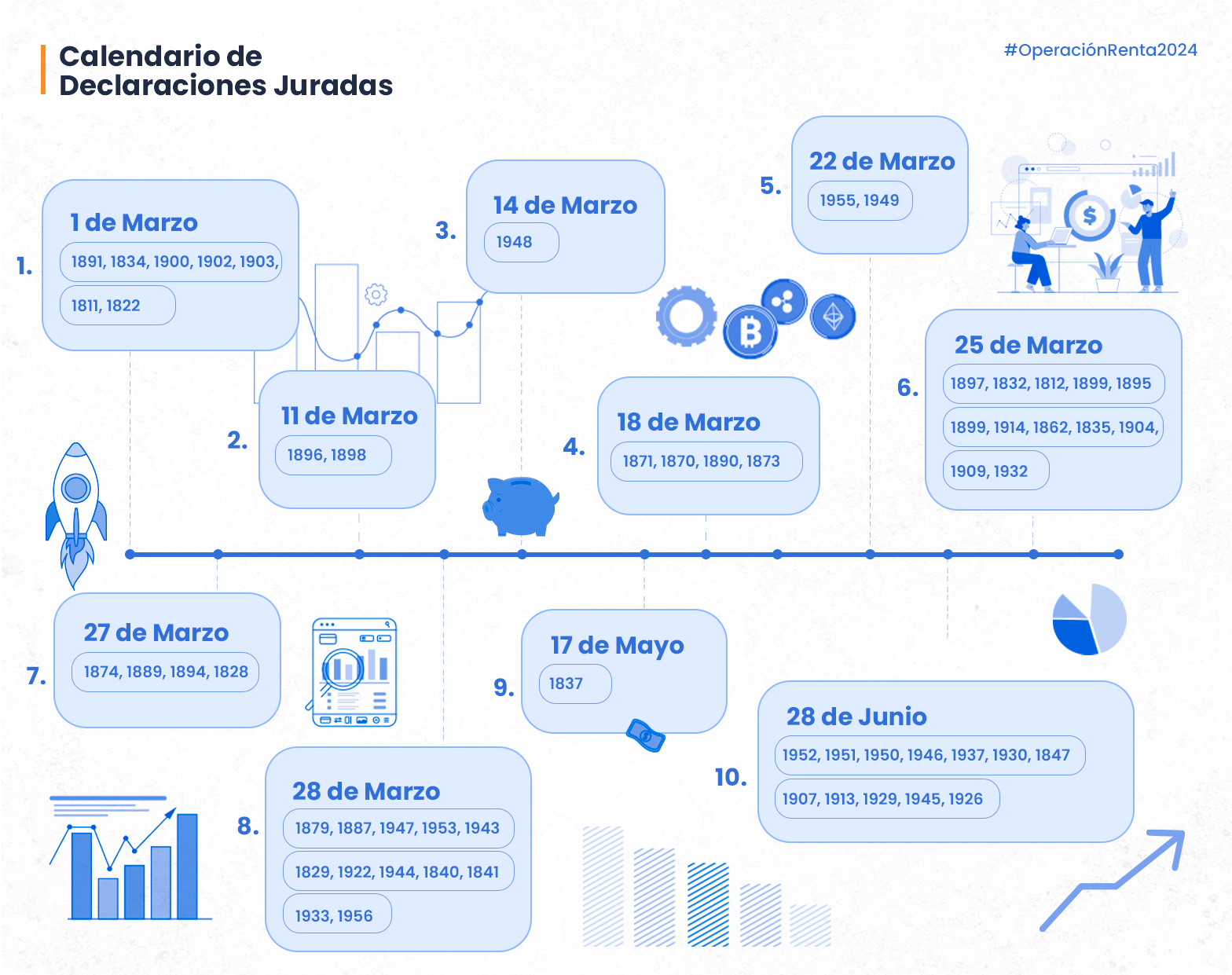

El calendario de Declaraciones Juradas 2024 establece que la fecha de vencimiento de la Declaración Jurada 1822 es el 01 de marzo.

Marco normativo de la Declaración Jurada 1822

Esta declaración jurada no sufrió cambios para el período tributario 2024, por lo que solo debes acudir al marco normativo actual:

- -Resolución Exenta N°7213 del año 1998.

- -Resolución Exenta N° 36 del año 2004.

- -Resolución Exenta N°106 del año 2013.

- -Resolución Exenta N°105 del año 2015.

- -Resolución Exenta N°106 del año 2019.

- -Resolución Exenta N°116 del año 2023

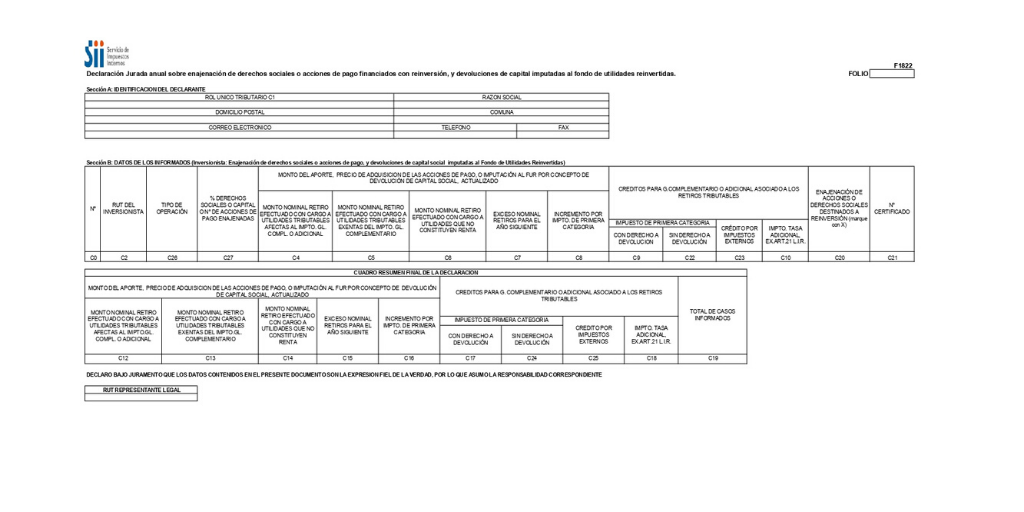

Ejemplo del formulario de la Declaración Jurada 1822

Como ya sabes, la Declaración Jurada 1822 consta de 2 secciones y un cuadro que sirve como resumen final de la declaración. Si quieres echarle un vistazo a un modelo de este formulario, ¡aquí lo tienes!

En caso de que tengas dudas sobre el llenado, este manual de instrucciones del SII te resultará de gran ayuda.

Declaración Jurada 1834

¿En qué consiste la Declaración Jurada 1834?

La Declaración Jurada 1834 es sobre seguros de vida. Se reconoce como transversal porque aplica a todo tipo de contribuyentes y el Servicio de Impuestos Internos la clasifica como declaración jurada “DDJJ Previsionales”.

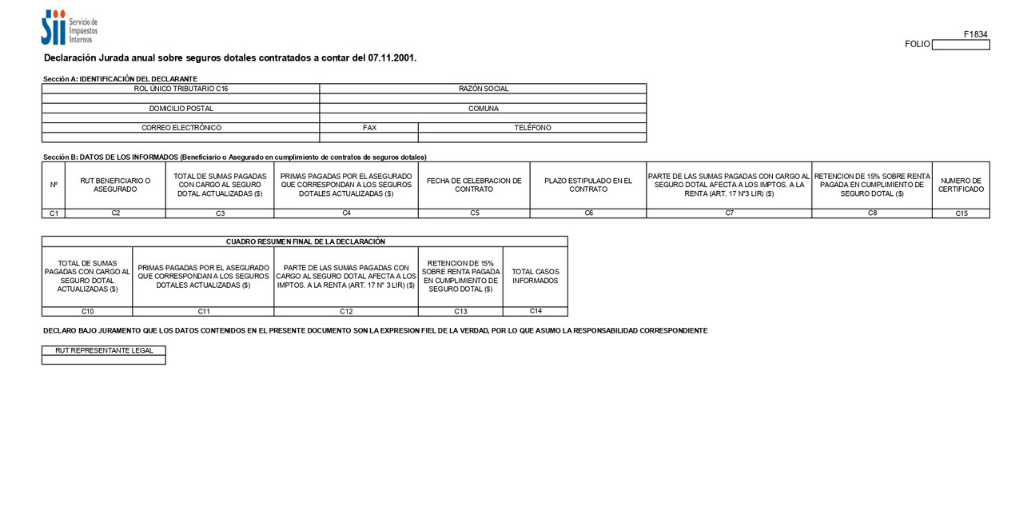

El Formulario N°1834 se reconoce como “Declaración Jurada Anual sobre seguros dotales contratados a contar del 07.11.2001”.

¿A qué régimen tributario pertenece la Declaración Jurada 1834?

La Declaración Jurada 1834 es transversal porque se aplica a los contratos de seguros dotales en sí, independientemente del régimen tributario al que pertenecen.

¿Quiénes deben presentar la Declaración Jurada 1834?

La Declaración Jurada 1834 debe ser presentada por las Compañías de Seguros, las cuales están obligadas a entregar información referente a los asegurados y beneficiarios a quienes se les hayan pagado rentas con cargo a seguros dotales, contratados a partir de la fecha mencionada anteriormente.

Se debe considerar aquello que se encuentra establecido en el inciso segundo del N° 3 del Artículo 17 de la Ley de la Renta.

¿Qué información debe contener la Declaración Jurada 1834?

Para completar la declaración jurada 1834, recuerda siempre verificar los datos que se solicitan en el formulario y seguir todas las instrucciones entregadas por el Servicio de Impuestos Internos.

Esta DDJJ debe ser acompañada por el certificado N°27, según su tipo de formulario e instrucciones. Recuerda que este debe ser presentado el 21 de marzo.

A modo general, este formulario se divide en 4 secciones:

- Sección A: identificación del declarante.

- Sección B: datos a informar, tales como contratos del seguro, seguros de vida con ahorros, pagos efectuados por aseguración, entre otros relacionados.

- Cuadro resumen al final de la declaración: según antecedentes de la Sección B.

- Recuadro que hace relación a que la declaración está bajo juramento: en otras palabras, que los datos contenidos en documento son fieles a la verdad, por lo que el contribuyente asume la responsabilidad correspondiente.

En la Declaración Jurada 1834, en vez de tratarse de inversores, los informados son los beneficiarios y asegurados que cumplan contratos de seguros dotales.

Finalmente, esta declaración cuenta con un cuadro de resumen final, en el cual es necesario reflejar la suma de los valores de las columnas de la Sección B. Se deben considerar todos los datos como total de sumas pagadas, primas pagadas y números de certificados que hayan sido informados.

¿En qué fecha debe presentarse la Declaración Jurada 1834?

La Declaración Jurada 1834 tiene como fecha de vencimiento el 01 de marzo, al igual que la Declaración Jurada 1822.

Marco normativo de la Declaración Jurada 1834

Recuerda que esta declaración jurada se encuentra normada desde hace mucho tiempo y no ha tenido modificación alguna. Acá te las dejamos las resoluciones que la norman:

- -Resolución Exenta N°18 del año 2005.

- -Resolución Exenta N°128 del año 2021.

Es importante señalar que esta DDJJ tuvo modificaciones en su instructivo de llenado, donde se aclara quién debe ser informado en “RUT del beneficiario o asegurado” (Ley N°21.484).

Esta modificación la puedes encontrar en la resolución Exenta N°97 del año 2023.

¿Qué sanciones contempla los errores u omisiones de la Declaración Jurada 1822 y la Declaración Jurada N°1834?

Las sanciones y multas se producen al omitir una declaración o colocar información errada en ella. Estas son diversas y su cobro depende de la institución fiscal.

Cabe señalar que las multas se encuentran normadas y regularizadas en el Código Tributario, en el artículo 97 y artículo 109.

Si quieres conocer más de este tema, te invito a leer nuestro artículo, Multas y sanciones del SII por Declaraciones Juradas ¿Qué hacer?

Recuerda que las sanciones son clasificadas por el Servicio de Impuestos Internos de la siguiente manera:

- -Sanciones para las declaraciones incompletas o erróneas.

- -Sanciones para las declaraciones fuera de plazo.

- -Sanciones por requerimientos posteriores, cuando las declaraciones juradas no han sido presentadas.

¿Qué no puedes olvidar al momento de presentar las declaraciones juradas?

Al momento de realizar las declaraciones juradas, es muy importante que sigas los “Consejos sobre cómo hacer una Declaración Jurada sin errores”. De esta manera, podrás estar preparado para comenzar con tus obligaciones tributarias.

También es muy importante que tengas presente que, al momento de presentar las declaraciones juradas, debes tener los datos de contacto actualizados, tales como domicilio, correo electrónico y teléfono.

No olvides identificar todas las Declaraciones Juradas que debes presentar según año tributario 2024, para evitar sanciones por omisión en las DDJJ.

¡Ya terminamos! Estas son algunas de las preguntas claves sobre las Declaraciones Juradas 1822 y 1834, así como las respuestas detalladas de las mismas.

¡Apúrate! Estas declaraciones juradas son de las primeras que vencen durante el mes de marzo.

Con esta información en mano, prepárate junto a tu equipo de trabajo para presentar la declaración que te corresponda en el plazo definido por el calendario Operación Renta y recuerda que un software de contabilidad te puede ayudar en este proceso de presentación de DDJJ.

¡Buena suerte!

¿Te pareció interesante esta lectura? Queremos conocer tu opinión. Así que no olvides suscribirte a nuestro newsletter semanal, para que recibas información sobre las novedades de la Operación Renta 2024.