La Operación Renta del año tributario 2021 ya se encuentra a la vuelta de la esquina y debemos reconocer que esta tendrá varias particularidades, como el debut del nuevo Régimen Propyme del articulo 14 D de la Ley de la Renta, incorporado a través de la Ley N°21.210 de Modernización Tributaria.

Otra particularidad es la rebaja transitoria de la tasa de impuesto renta que afecta al Régimen Propyme del articulo 14 D, que baja del 25% al 10% para los ejercicios 2020, 2021 y 2022, de acuerdo con lo indicado en la Ley N°21.256 que “Establece medidas tributarias que forman parte del plan de emergencia para la reactivación económica y del empleo en un marco de convergencia fiscal de mediano plazo”.

La rebaja de tasa de impuesto a la renta a los contribuyentes acogidos al Régimen Propyme es un hecho, pero ¿Cómo esto afecta a la tributación de propietarios de estas sociedades? Es algo que analizaremos en este artículo.

Para analizar lo anteriormente expuesto, es necesario traer a la mesa lo señalado en el N°11 del artículo 2 de la Ley de la Renta, que define impuestos finales “Por los impuestos global complementario y adicional establecidos por esta Ley”.

El impuesto global complementario afecta a personas naturales residentes en Chile de forma anual sobre las rentas percibidas de dividendos, intereses y ganancias de capital, como también de sueldos y honorarios, sean que provengan de su actividad personal, empresarial, de rentas presuntas, etc., generadas en Chile o en el extranjero, es denominado como un impuesto de carácter progresivo, ya que mayor renta mayor es la tasa de impuesto, el cual esta normado en el Titulo III de la Ley de la Renta desde el articulo N°52 al N°57.

El impuesto adicional grava a las rentas o beneficios obtenido por contribuyentes personas naturales y jurídicas que no tengan ni domicilio ni residencia en Chile, cuya fuente esté dentro del país, que están normado en el Titulo IV de la Ley de la Renta desde artículo N°58 al N°64.

Tanto el impuesto global complementario e impuesto adicional son considerados impuestos finales, sólo por el hecho de que su determinación es de carácter definitivo y los impuestos pagados por estos conceptos no pueden ser utilizados como créditos contra otros impuestos determinados en Chile.

Situación que no es igual en el caso de impuesto a la renta de primera categoría pagado por las entidades o contribuyentes, los cuales pueden ser utilizados como créditos contra los impuestos global complementario y adicional.

Para entender el efecto de la rebaja transitoria de tasa de impuesto señalada en la Ley N°21.256, lo separaremos en rentas del régimen 14 D N°8, Régimen de Transparencia Tributaria y el 14 D N°3 Propyme.

Régimen de transparencia tributaria 14 D N°8

En el caso del régimen de transparencia tributaria, la rebaja transitoria de tasa del 10%, no tendrá efecto alguno en la determinación de las rentas de primera categoría del régimen 14 D N°8, ya que los contribuyentes acogidos a este régimen quedan liberados de impuestos de primera categoría, pero si afectará a sus propietarios con la tributación de los impuestos finales, ya que se presume que están retiradas en el mismo año que se generan.

En otras palabras, las rentas generadas por los contribuyentes acogidos al “Régimen de transparencia tributaria” no pagan impuesto renta, pero si sus propietarios con los impuestos finales según corresponda, no existiendo beneficio tributario alguno.

Régimen Propyme 14 D N°3

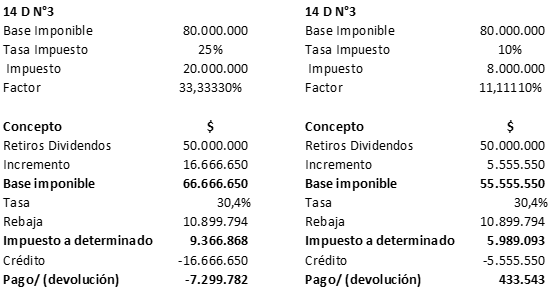

Para efectuar la determinación de impuesto a la renta del Régimen Tributario Propyme, que está definida en el artículo 14 D N°3 de la Ley de la Renta, con tasa de impuesto del 25%, base imponible en base a flujos de caja -salvo algunos casos particulares- y los retiros o distribución de dividendos, tienen derechos a créditos del 100% los impuestos pagados.

La rebaja transitoria al 10% afecta la determinación de impuesto, generando una baja en el tributo que debe entrar en arcas fiscales de las entidades acogidas a este régimen, generando un beneficio directo por una menor tasa impositiva, ayudando así al flujo de caja de la entidad.

Sin embargo, para los propietarios de entidades acogidas al régimen 14 D N°3, que sean personas naturales, no tienen un beneficio para retirar utilidades, debido que dichas personas naturales tributarán en base a las normas de impuesto global complementario. Lo mismo sucede para propietarios que sean contribuyentes de impuestos adicional.

Si bien es cierto que el retiro de utilidades desde una sociedad acogida al Régimen Propyme por parte de una persona natural no verá afectada la tributación efectiva, por lo que el Fisco recibirá la misma recaudación, pero la composición de la forma de pago será distinta, ya que las personas naturales recibirán un monto menor de crédito, lo que implicará que deberá pagar un monto mayor de impuesto u obtendrá una menor devolución, lo que se muestra en el siguiente ejemplo:

Para efectos del cálculo, se adjunta al final del articulo la tabla de impuesto Global Complementario utilizada para este ejercicio.

Como conclusión, la rebaja transitoria del 10% sólo es un beneficio para las entidades acogidas al régimen 14 D N°3 Propyme y no para sus propietarios.

Tabla Global Complementario

|

RENTA IMPONIBLE ANUAL

|

CANTIDAD A REBAJAR UTA

|

|

DESDE UTA

|

HASTA UTA

|

|

-

|

13,50

|

-

|

|

13,50

|

30,00

|

0,540

|

|

30,00

|

50,00

|

1,740

|

|

50,00

|

70,00

|

4,490

|

|

70,00

|

90,00

|

11,140

|

|

90,00

|

120,00

|

17,800

|

|

120,00

|

310

|

23,320

|

|

310,00

|

y más

|

38,820

|

|

RENTA IMPONIBLE ANUAL

|

FACTOR

|

CANTIDAD A REBAJAR $

|

|

DESDE $

|

HASTA $

|

|

-

|

8.266.698,00

|

Exento

|

-

|

|

8.266.698,01

|

18.370.440,00

|

4,00%

|

330.668,00

|

|

18.370.440,01

|

30.617.400,00

|

8,00%

|

1.065.486,00

|

|

30.617.400,01

|

42.864.360,00

|

13,50%

|

2.749.443,00

|

|

42.864.360,01

|

55.111.320,00

|

23,00%

|

6.821.557,00

|

|

55.111.320,01

|

73.481.760,00

|

30,40%

|

10.899.794,00

|

|

73.481.760,01

|

189.827.880,00

|

35,00%

|

14.279.955,00

|

|

189.827.880,01

|

y más

|

40,00%

|

23.771.349,00

|

|

Cuadro en base a Circular 19/2020 del SII

|