Ahora bien, con relación a este tema, debes considerar que estas modificaciones no afectan a las personas naturales que emiten boletas, ya que estos aún pueden seguir prestando sus servicios por medio de boletas de honorarios, bajo el Impuesto de Segunda Categoría.

¡Continúa leyendo! Acá te contaremos en qué consiste este último acontecimiento tributario.

¿Qué es la Ley de IVA a Servicios Profesionales?

La Ley de IVA a los Servicios Profesionales, está asociada a la aplicación de la ley N°21.420, la cuál puede variar dependiendo de las características de quién presta el servicio y bajo qué modalidad tributaria se encuentra.

Esta normativa hace relación a la reducción o eliminación de exenciones tributarias.

La ley 21.420 fue promulgada el 04 de febrero del 2022. Sin embargo, nos encontramos con modificaciones que son progresivas, es decir, que se verán reflejadas a futuro.

Es ahí donde aparece el pago de IVA de los Servicios Profesionales, lo cual hace relación a que:

"A contar del 1º de enero de 2023, por regla general, todos los servicios se encontrarán afectos a IVA, salvo que se encuentren expresamente exentos, como los servicios de educación, salud, transporte, aquellos contribuyentes que emitan boletas de honorarios y las sociedades de profesionales"

¿Qué servicios profesionales están afectos a IVA?

Dentro de estos cambios se encuentran la mayoría de los servicios profesionales que estaban formalizados bajo sociedades de profesionales, entre los que podemos encontrar muchas de las actividades económicas que hoy en día tiene clasificada el Servicio de Impuestos Internos.

Acá te dejamos una lista de las sociedades de profesionales afectas a IVA:

- Sociedades de servicios profesionales por concepto de asesoría y consultoría contable.

- Agencias de aduanas.

- Sociedades de consultoría profesional del ámbito de la informática y gestión de instalaciones informáticas.

- Empresa de asesoría y consultoría en inversión financiera, sociedades de apoyo al giro.

- Empresas dedicadas a las investigaciones y desarrollo experimental en el campo de las ciencias sociales y las humanidades.

- Actividades por concepto de clínicas veterinarias.

- Servicios de seguridad privada prestados por empresas.

¿Qué servicios profesionales están exentos a iva?

En todo cambio normativo hay excepciones, es decir, servicios específicos que no deberán pagar Impuestos al Valor Agregado. A continuación conoce los servicios profesionales exentos de IVA:

- Servicios ambulatorios de salud, tales como: odontólogos, psicólogos, kinesiólogos, entre otros relacionados.

- Servicios que ya se encuentran exentos a la Ley de Impuestos a las Ventas y Servicios (dl825), como los del rubro de transporte de pasajeros y educación.

- Servicios Profesionales Independientes, que no forman parte de una empresa del rubro, tales como contadores, abogados, ingenieros, etc.

Para poder llevar a cabo estas excepciones, es importante considerar todos los parámetros legales que indica, sobre todo cuando las actividades independientes se hacen por sí solas.

En este último caso, es el contribuyente de segunda categoría (boletas de honorarios) el responsable de mantenerse informado, para cumplir con las obligaciones tributarias.

Ejemplos prácticos de sociedades afectas a IVA

El Oficio N°2406 del 10.08.2022, hace relación a una sociedad anónima que presta servicios y que, a contar del 01.01.2023, quedó afecto con IVA. Por ende, ¿Cómo quedarían las emisiones de sus facturas?

Referente a esto, se infiere que podrían suceder distintas situaciones.

Veamos algunos casos prácticos. Se señalan dos casos de análisis:

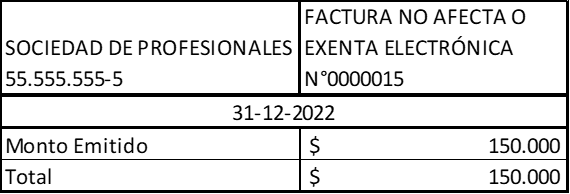

Caso N°1

La factura se emite en 2022, pero se espera que el servicio se preste en 2023

Caso N°2

La factura se emite en 2023, pero el servicio se prestó en 2022.

El SII inicia su revisión indicando que, conforme el artículo N°6 de la ley 21.210, se eliminó del HGBS la exigencia que la prestación provenga del 20 N°3 y 4 de la LIR.

El texto actual de entrada diferida a contar del 01.01.2023 indicará que:

Artículo 2°) Por "servicio", la acción o prestación que una persona realiza para otra y por la cual percibe un interés, prima, comisión o cualquiera otra forma de remuneración.

Mientras que el vigente hasta el 31.12.2022 indica que:

Artículo 2°) Por "servicio", la acción o prestación que una persona realiza para otra y por la cual percibe un interés, prima, comisión o cualquiera otra forma de remuneración, siempre que provenga del ejercicio de las actividades comprendidas en los N°s. 3 y 4, del artículo 20, de la Ley sobre Impuesto a la Renta.

Si te fijas, ya no hace la referencia al 20 N°3 y 4. Continúa el oficio indicando que, por lo tanto, es aplicable a los servicios aplicados desde esa fecha.

Continúa, mencionando que: “deben considerarse gravados los servicios prestados a contar del 01.01.2023 y respecto de los cuales el impuesto se devengue”; y que posteriormente, “sólo aquellos servicios documentados antes del 01.01.2023, tendrán el tratamiento tributario que contempla la ley al 31.12.2022”.

Por lo que se concluye lo siguiente:

Respecto a la consulta, responde el SII que si dicha factura es emitida antes del 31.12.2022, no deberá gravarse con IVA.

Mientras que, si el servicio se presta en 2022 pero la factura se emite en 2023, deberá entonces gravarse con IVA.

Independientemente de cuando se presta el servicio, la Ley aplica al documento efectivamente emitido en la fecha que indique.

¡Listo! Ahora ya sabes en qué consiste la Ley 21.420 y todo sobre el IVA a los Servicios Profesionales. Así que te invitamos a seguir aprendiendo sobre Modernización Tributaria y Contabilidad tributaria. Recuerda revisar siempre nuestro Blog.